全球通膨風險驟升,熱錢加速流向房地產,國內自疫情趨緩後出現的「恐慌性買盤」,不僅掀起猛烈的漲價風暴,部分區域甚至出現炒房集團壟斷房源、業者與屋主坐地起價的失序行為。憂心房價失控,被視為遏止房價飆漲最後一張王牌的央行也開始反守為攻,一年內3度出手,從資金源頭進行調控。

一直默默在關注房市動態的央行,去年底至今已接連祭出3波房市信用管制,最新一波調控出台的時間點特別選在9月底,也就是被房地產業者視為年度最大檔期的928檔,相當具有針對性。央行總裁楊金龍自己也坦承,接連推出3波信用管制,目的就是要避免房市泡沫化,進一步引發系統性風險。

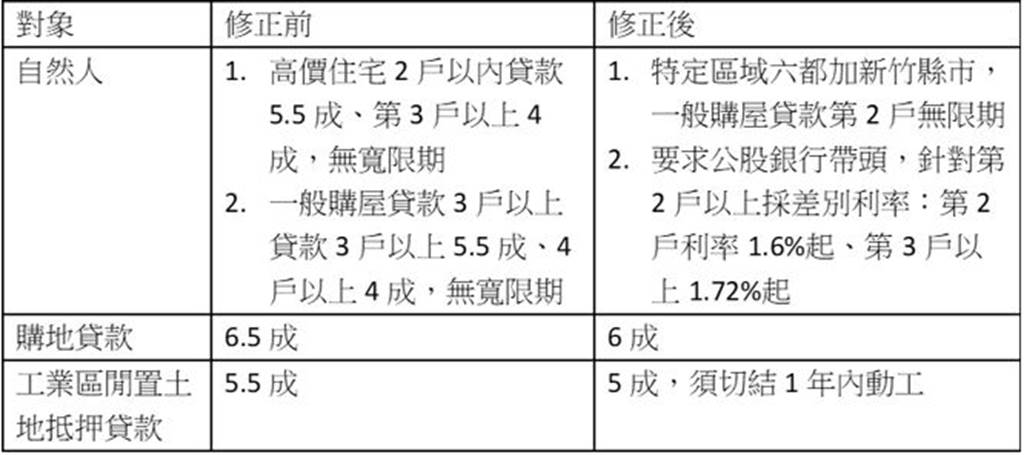

央行於9月24日召開的第三季理監事會議宣布,利率「連六凍」,但房市信用管制再加碼。包括新增自然人於特定地區(六都與新竹縣、市)第二戶購屋貸款不得有寬限期、購地貸款最高成數由6成5降為6成,同時也將工業區閒置土地抵押貸款的最高成數調降至5成,引起市場高度關注。

與此同時,央行還要求主要公股行庫帶頭,對於第二戶以上貸款採取差別利率,上述特定區域第二戶利率至少1.6%起跳、第三戶利率則調高至1.72%起,明顯較第一戶的1.31%高出許多,若以貸款1千萬元、分20年期償還的條件推估,民眾購買的第二屋,總利息支出將比第一戶多出33萬元。

專家解讀,造成近期房價飆漲的因素有很多,但最主要還是低利率環境,以及民眾對於全球通膨快速升溫的預期心理所導致。因此,央行除了祭出自然人買第二戶無寬限期的措施,也訂定第二戶以上貸款的「差別利率」,力圖透過滾動調整的方式提高資金取得困難度,逐步消弭熱錢短時間內湧入房市的副作用。

專家分析,為了解決高房價問題,政府相關部會去年著手研擬的「健全房地產市場方案」,包括實價登錄2.0與房地合一稅2.0都已在今年上路,但從效果與影響層面來看,央行逐步收緊的限貸措施才是最大「殺招」,且值得注意的是,央行這次出手已擴及一般市場,將對換屋民眾或收租置產族群造成影響。

台灣房屋集團趨勢中心執行長張旭嵐指出,第二屋取消寬限期意在降低槓桿操作空間,明顯是針對投資客而來,但央行此舉也會影響到換屋族的資金調度,尤其是預計先買再賣的換屋民眾。在兩邊同時都要繳房貸,且第二屋既無寬限期、利率又較高的情況下,就可能會出現較重的財務壓力。

以第二屋房貸利率1.6%、貸款金額1000萬、還款期限20年來計算,若使用3年寬限期,前3年每個月只需繳付1萬3333元的利息,但在無寬限期的情況下,則一旦房子交屋,就必須立即面臨每月高達4萬8716元的應繳本息,大幅限縮民眾短期持有,或一次購買多戶的操作空間。

學者則認為,央行這三波信用管制都相當到位,但仍需留意「升息不是萬靈丹」,且政策調整利率牽一髮動全身,包括企業借款、消費性貸款都會受影響,就連一般想買房自住的首購族也會受波及。目前央行要求銀行調升第二戶貸款利率的做法,相較於全面升息,比較不會傷及無辜。

況且,台灣大部分購屋族都有貸款,房地產可以說與金融業綁在一起,加上構成這波房價上漲的因素相當複雜,不可能只靠單一政策就能達到效果,因此政府對於房市降溫政策不宜下猛藥,而應該多管齊下、漸進式調整,否則危及金融穩定,進一步衍生系統性風險,相信是所有人都不樂見的結局。

央行最新房市信用管制措施

看不過癮?

(房產網)